随着保险公司第二季度偿付能力报告出炉,上半年非上市财产险公司业绩浮出水面。截至目前,75家非上市财产险公司披露的报告数据显示,2024年上半年股票配资哪个最可靠,52家公司盈利、23家公司亏损,亏损公司数量占比三成。

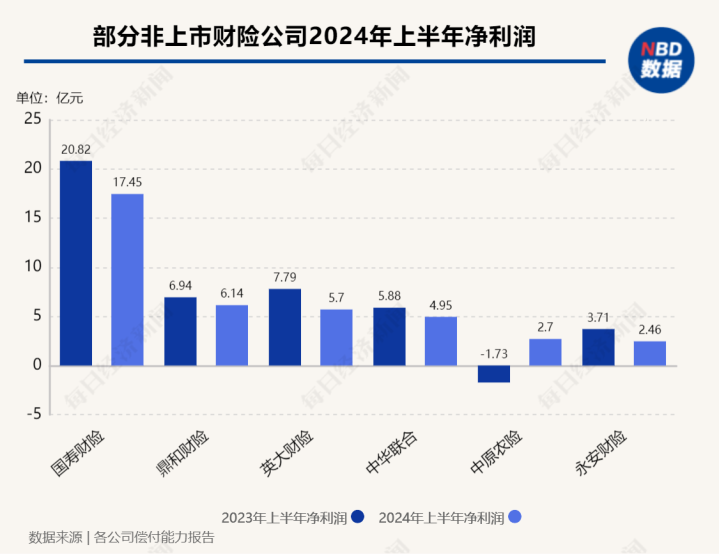

具体来看,国寿财险上半年实现净利润17.45亿元,是非上市财险公司中净利润最高的公司;“电力系”财险公司鼎和财险、英大财险上半年净利润分别为6.14亿元、5.7亿元;此外,中华联合财险净利润为4.95亿元。与去年同期相比,这几家公司盈利数据均同比下滑。整体来看,上半年四成公司净利润同比下滑。从亏损公司来看,大家财险上半年亏损近1亿元,在75家公司中亏损幅度最大。

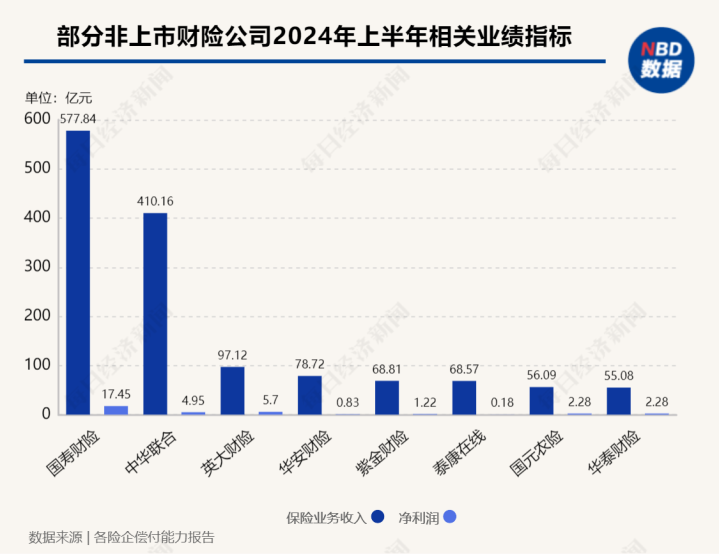

非上市财险公司中,国寿财险、中华联合财险两家保费规模大幅领先于其他公司,2024年上半年,国寿实现保险业务收入577.84亿元,同比增长3.37%;中华联合财险保险业务收入410.16亿元,同比增长3.92%。其余公司保费规模均不足百亿,8家公司上半年保险业务收入不足1亿元。

综合成本率承压,四成险企净利润下滑

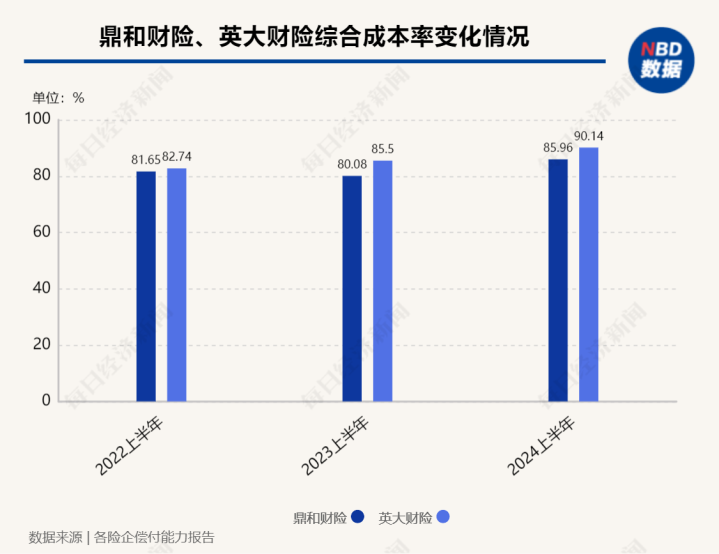

《每日经济新闻》记者注意到,上半年四成非上市财险公司净利润下滑背后,一方面,受暴雨等灾害影响,公司赔付率承压,综合成本率上升;另一方面,在低利率、权益市场波动等因素影响下,一些公司投资收益率下滑。

尽管对美联储9月降息的预期不断升温,但由于交易员等待有关美联储货币政策立场的更明确信号,美元继续获得动力。然而,鉴于越来越多的人认为美联储将从9月份开始降息,美元的这些涨幅可能是短暂的。

在欧洲,法国大选的不确定性也对汇市产生了影响。尽管极右翼国民联盟(RN)未能在第一轮选举中获得绝对多数,但竞争对手政党已经联合起来,试图阻止其在第二轮选举中获得多数席位。这一政治动态对欧元产生了一定的压力。

在非上市财险公司中,国寿财险的规模和利润指标均排名第一。2024年上半年,公司实现保险业务收入577.84亿元,同比增长3.37%,净利润17.45亿元,同比下降16.19%。公司综合成本率较去年同期上升了1.06个百分点,为99.42%,向盈亏平衡线靠拢,其中赔付率指标上升了3.57个百分点至72.62%,拉高了综合成本率。

2024年上半年,中华联合财险实现保险业务收入410.16亿元,同比增长3.92%,在非上市财产险公司中排名第二位,上半年公司实现净利润4.95亿元,同比下降16.19%。公司综合成本率较上年同期小幅下降0.37个百分点,为99.45%,综合费用率、综合赔付率“一降一升”,其中综合赔付率上升4.8个百分点至77.45%。公司投资收益率从去年同期的1.12%降至0.64%。

“电力系”财险公司鼎和财险、英大财险上半年净利润分别为6.14亿元、5.7亿元。从综合成本率数据看,两家公司在行业中处于较低水平,但与去年同期相比均有所上升。其中,鼎和财险综合成本率上升了5.88个百分点至85.96%,英大财险上升了4.64个百分点至90.14%。从投资收益率数据看,鼎和财险从去年同期的2.12%降至1.84%,英大财险则从1.41%降至0.11%。

几家专业农险公司上半年普遍实现盈利。2024年上半年,中原农险、国元农险、安华农险、阳光农险、太平洋安信农险均实现盈利,净利润增速“三升两降”。其中,中原农险上半年净利润2.7亿元,较去年同期扭亏为盈。今年上半年,专业农险公司市场格局不变,国元农险保险业务收入排在非上市财险公司前十位,安华农险、中原农险、阳光农险体量相当,太平洋安信农险规模不足10亿元。

上半年净利润下滑较大的公司有三星财险、太平洋安信财险、中石油专属保险、泰康在线、久隆财险、日本财险、紫金财险、汇友互助、美亚财险、阳光农险、永安财险、凯本财险、三井住友等。

23家公司亏损,大家财险净亏损约1亿元

国家金融监督管理总局数据显示,2024年上半年,财产险公司实现原保费收入9176亿元,同比增长4.5%,行业整体保费平稳增长。其中,车险保费收入4311亿元,同比增长2.77%,责任险、农险、健康险、意外险等非车险增长势头较好,保费收入分别为771亿元、1063亿元、1475亿元、259亿元,分别同比增长3.77%、6.3%、12.08%、1.17%。

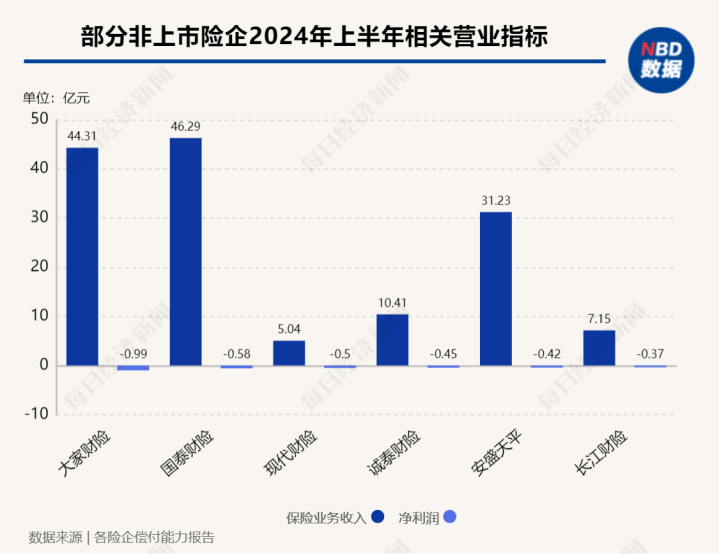

在财险业“马太效应”下,一些中小公司仍深陷盈利难困境。记者统计发现,2024年上半年,有23家非上市财险公司陷入亏损,亏损居前的公司包括大家财险、国泰财险、现代财险、诚泰财险、安盛天平、长江财险、融盛财险、海峡金桥等,亏损幅度均不超过1亿元。

在合资、外资公司中,国泰财险、京东安联财险、安盛天平规模处于非上市财险公司前20名。今年上半年,国泰财险、安盛天平净利润分别亏损0.58亿元、0.42亿元。日本兴亚财险上半年净利润由盈转亏,该公司最新的综合成本率数据为172.98%,较上年同期大幅上升了43.45个百分点,主要是综合费用率从88.47%上升至133.09%。安盟财险也是亏损公司之一,上半年公司净亏损幅度同比有所收窄。

此外,多数合资、外资财险公司为小幅盈利状态,如美亚财险、京东安联财险、苏黎世财险、东京海上、利宝互助、日本财险、爱和谊、劳合社、三井住友、史带财险、凯本财险、瑞再企商、三星财险等。

在亏损公司中,以大家财险亏损幅度最大,上半年公司实现保险业务收入44.31亿元,净亏损0.99亿元,综合成本率为104.14%,其中综合费用率37.51%,综合赔付率66.63%。大家财险自2023年4季度开始披露偿付能力报告,因此未有同比数据。大家财险在偿付能力报告中称,“上半年公司经营状况持续改善,保费规模持续增长,综合成本率有效改善,综合费用率明显降低。”

值得一提的是,上半年还有多家公司业绩由去年同期的盈利转为亏损,如永诚财险、恒邦财险、泰山财险、富德财险、前海联合财险、中路财险等。

8家公司偿付能力不达标,1家机构风险综合评级为D级

险企综合评级是衡量保险公司偿付能力的重要指标。按照《保险公司偿付能力管理规定》,保险公司需满足核心偿付能力充足率不低于50%,综合偿付能力充足率不低于100%,风险综合评级在B级及以上,才属于达标机构。

《每日经济新闻》记者注意到,不包含未披露险企,保险公司最新一期风险综合评级显示,安心财险核心偿付能力充足率和综合偿付能力充足率均低至-884.85%,远远低于监管要求的50%及100%,同时公司的风险综合评级为D级;此外,华安财险、渤海财险、前海联合财险、珠峰财险、都邦财险、安华农险、富德财险风险综合评级为C级。这也意味着,这8家险企偿付能力未达标。

自2020年第四季度起,安心财险偿付能力充足率降至负数,其风险综合评级结果也降至D级。由于偿付能力充足率为负值,安心财险已被责任暂停接受车险新业务,作为战略险种的短期健康险也已无法经营,公司业务发展处于停滞状态。

对于风险综合评级为C级,前海联合财险在报告中称,预计公司主要扣分项为偿付能力充足率指标。截至2024年第二季度末,公司核心、综合偿付能力充足率均为106.1%,已接近综合偿付能力充足率不低于100%的监管要求。

此外,多家公司认为风险综合评级结果为C类与公司治理问题有关。安华农险表示,主要原因为公司治理方面存在风险。都邦财险表示,主要是经营情况不佳,盈利能力下降,偿付能力充足率处于较低水平,公司治理等操作风险方面存在一定问题所致。今年6月公司增资注册资本金2.44亿元获批后,都邦财险偿付能力充足率上升至154.1%,预计年末公司风险综合评级将升为B类。

此外,多家财产险公司在上半年业务大幅增长下,偿付能力充足率出现较快下降。以众惠相互为例股票配资哪个最可靠,截至2024年第二季度末,公司核心、综合偿付能力充足率为259.73%,上季度末为381.66%。该公司上半年保险业务收入为14.62亿元,同比大增447.57%。此外,比亚迪财险于今年5月恢复业务经营,公司综合偿付能力充足率从7059.16%下滑至4617.48%,预计下一季度末为1637.73%;核心偿付能力充足率从7058.22%下滑至4616.97%,预计下一季度末为1637.55%。